Итак, сделка ОПЕК+ состоялась.Объемы сокращений по добыче нефти предписаны большинству стран-поставщиков, совокупная доля которых в общемировой добыче ныне превышает 60%. Общий объем сокращения – около 9,7 млн. бареллей в сутки на ближайшие 2 месяца. При этом нелишне напомнить, что Россия, в отличие почти от всех других крупных поставщиков, стала сдерживать добычу уже в марте 2020 года.

В то же время, уже сегодня некоторые экономисты прогнозируют негативные перспективы сделки, неизбежность её обхода различными игроками, включая отдельные корпорации и государства. Делается предположение о практически неизбежном новом обвале цен на «чёрное золото». Резкие колебания стоимости майских и отчасти июньских фьючерсов (обязательств под будущие поставки нефти), вплоть до ухода в «минус», казалось бы, это подтверждают, однако это вызвано сугубо конъюнктурными обстоятельствами, обусловленными проблемами американских «сланцевиков».

По последним данным Минэнерго РФ и РБК, уже в первой декаде апреля добыча нефти в России была почти на 0,5% ниже уровня добычи в марте 2020 г. (в минувшем марте РФ не увеличивала добычу, которая сохранялась на уровне в 11,3 млн. барр. / сутки). А за апрель этот показатель не превысит 11,25 млн. барр. / сутки.

Согласно пояснению главы энергетического ведомства Александра Новака, озвученному именно в преддверии новой сделки ОПЕК+, российские компании «в краткосрочной перспективе могут нарастить добычу нефти на 200-300 тыс. барр. / сутки, а затем – до 500 тыс. барр. / сутки. В то же время, Министерство энергетики и нефтяные компании пришли к взаимопониманию относительно того, что наращивать добычу с апреля нецелесообразно из-за перенасыщенности рынка».

Примеру России в марте-апреле последовали только считанные добытчики-экспортеры, да и не самые крупные, такие, как Малайзия, Бруней, Габон, Бахрейн, Тунис, Австралия, Южный и Северный Судан. Если бы аналогичные меры предприняли другие ведущие поставщики, то мировые цены, по многим оценкам, наверняка вернулись бы вскоре к 30, а то и к 35 долл. за баррель.

Что же касается Норвегии (её доля в общемировых добыче и экспорте в целом – до 8%), то она вряд ли останется в стороне от сделки «ОПЕК+». Глава энергетического ведомства этой страны Тина Брю 14 апреля заявила о «высокой значимости новых договоренностей ОПЕК+, и в этой связи Норвегия также «готова взять на себя обязательства по сокращению нефтедобычи». По информации The Wall Street Journal, «...Норвегия, а также Бразилия сообщили G20, что согласны сократить добычу».

Аналогичная история и с Канадой, доля которой в общемировых добыче и эксперте в целом – не ниже 10 %. Утверждения о неприсоединении этой страны к сделке «ОПЕК+» – мягко говоря, не вполне соответствуют действительности. По данным Reuters, ссылающегося на канадское правительство, «...Правительство провинции Альберта, основной нефтедобывающей провинции Канады, находится в постоянном контакте с ОПЕК+ по поводу решений, направленных на балансировку на нефтяном рынке». При этом большинство нефтяных компаний в Канаде готовы увеличить объемы снижения добычи в связи с падением цен. Далее уточняется, что «во II квартале 2020 г. может быть остановлено 20-25% добычи». Иными словами, нефтедобыча в стране сокращалась и ранее: «... в марте 2020 г. число буровых установок в Канаде, по данным канадского Baker Hughes (крупнейший в Северной Америке нефтегазосервисный холдинг. – Прим. Ред.), уменьшилось на 46,5% в сравнении с февралем с.г.». Более того, «...даже в более благоприятных условиях конца 2018 - начала 2019 гг. Канада снижала добычу, в том числе из-за нехватки мощностей для транспортировки нефти».

Не остались в стороне и объединённые в собственную организацию африканские производители нефти, также пообещавшие сократить объемы, поддержав тем самым усилия по стабилизации нефтяного рынка.

Что касается США, то они в сделке формально не участвуют, ибо сокращение добычи запрещено антимонопольным законодательством страны. Однако хозяин Белого Дома, как известно, принимал непосредственное участие в её продвижении. В свою очередь, глава Техасской железнодорожной комиссии, выступающей в этом ключевом нефтедобывающем штате нефтяным регулятором, Райан Ситтон ранее говорил о сокращении добычи американской нефти «органическим путем». 14 апреля The Wall Street Journal сообщила, что американская нефтяная компания Texland Petroleum LP приняла решение приостановить добычу нефти на всех скважинах из-за резкого падения спроса, а более крупные компании уже урезают добычу. В этой связи можно предположить, что «обвал» техасской нефти мог стать результатом усилий, главным образом, саудитов, намеренных, как минимум, «сподвигнуть» Вашингтон на участие в какой-либо форме в сделке ОПЕК+.

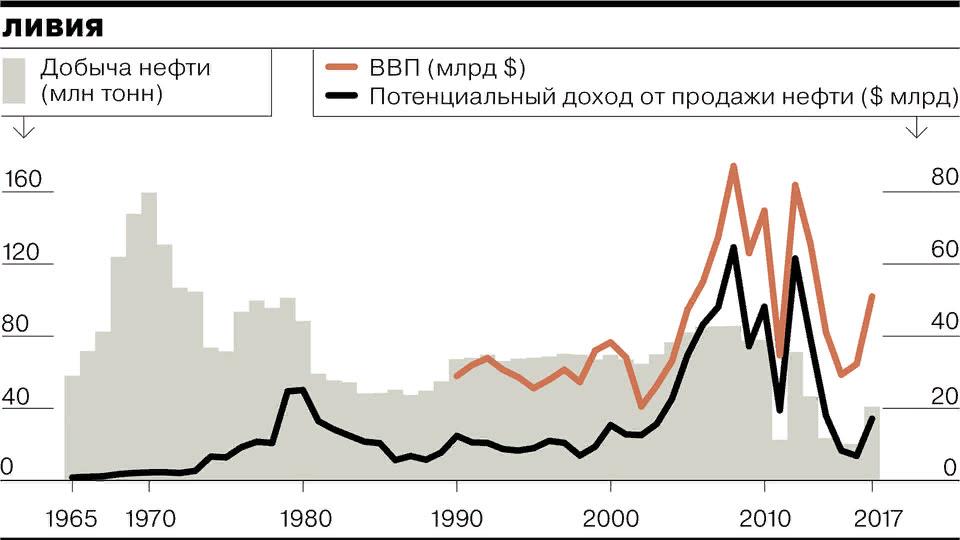

Конечно, «ахиллесовой пятой» в контексте «ОПЕК+» остаются члены ОПЕК Венесуэла, Иран и Ливия. Экономические санкции США, «Большой Семёрки» и Евросоюза в отношении Каракаса и американские – в отношении Ирана, как известно, предполагают введение санкций против торгующих с ними стран и компаний. То же самое – относительно венесуэльской, иранской нефти, в то время как Ливия уже который год охвачена гражданской войной.

Совокупная доля этих трёх стран, остающихся членами ОПЕК и выведенных за рамки сделки «ОПЕК+» в общемировых добыче / экспорте нефти составляет 20-23% (в среднем за 2019 г. – 1-й квартал 2020 гг.). Уже эти факторы требуют вовлечения Каракаса и Тегерана в ограничительные меры по добыче нефти. Не менее важно и регулирование по линии ОПЕК добычи – экспорта ливийского сырья, которое, как известно, длительное время нелегально перегонялось, в том числе через турецкие проливы и украинские порты в Европу. По имеющимся данным, совокупный экспорт нефти Ирана, Венесуэлы и Ливии по всевозможным антисанкционным и реэкспортным схемам за 2018-19 гг. возрос примерно на треть и продолжает увеличиваться.

Очевидно, что необходимость социально-экономического выживания вынуждает упомянутую «тройку» и впредь наращивать добычу и экспорт, что, с учетом их весомой доли на мировом нефтяном рынке, вполне способно «опрокинуть» недавние договоренности «ОПЕК+».

И тому уже имеются сигналы: так, по данным Международного энергетического агентства и ОПЕК, Венесуэла с середины марта начала продавать нефть по цене ниже пяти долларов за баррель (!). Не в последнюю очередь это обусловлено сохраняющимся низким спросом на венесуэльскую нефть – в основном из-за санкций, а не из-за снижения качественных параметров. Соответственно, нефтехранилища Венесуэлы переполнены, в то время как власти латиноамериканской страны, хотя и закрывают ряд скважин и сокращают добычу, параллельно вынуждены вводить рекордно низкие расценки на вывозимую нефть, избавляясь от её растущих излишков.

Вице-президент нефтяной кампании «Лукойл» Леонид Федун оптимистично ожидает, что после заключения сделки «…диапазон цены на нефть $30-40 останется». Кроме того, «удалось остановить [нефтяную] войну, поскольку Саудовская Аравия очень агрессивно начала демпинговать, предлагая свою нефть с дисконтом в Европе $10 на баррель», в то время как американцы потеряют «примерно 2,5-3 млн барр., то есть у них будет самое сильное сокращение добычи, как бы они ни пыжились… можно ожидать, если, дай бог, эта сделка завершится успешно, что примерно 15-16 млн барр. будет снято с рынка, то есть весь тот навес, который сейчас на рынке».

Согласно более умеренным оценкам, снижение добычи нефти для США в 2020 году может составить 1,7–2 млн. баррелей в сутки, что в 2-2,5 раза ниже обязательств, взятых на себя Россией и Саудовской Аравией при примерно схожих объемах текущей добычи для этих трёх ключевых поставщиков нефти. По мнению ряда экспертов, «чем сильнее страны вне ОПЕК+ сократят добычу, тем выгоднее по факту сделка становится для России».

Рассуждая о «естественном сокращении» собственной добычи, в Вашингтоне, как всегда, стремятся реализовать свои цели по переформатированию энергетических рынков за чужой счёт. Данное обстоятельство порождает дополнительную неуверенность на рынке, вынуждая участников соглашения не проявлять излишнего энтузиазма по части выполнения принятых на себя обязательств.

Относительно динамики потребления «чёрного золота» имеются прогнозы и в сторону более глубокого его падения, обусловленного объективными и субъективными факторами (например, на 30–40 млн. барр. в сутки, что соответствует 30–40 % мировой нефтедобычи). Соответственно, уже сегодня высказываются предположения относительно необходимости продолжения переговоров о дальнейшем снижении нефтедобычи. На этом фоне прогнозы о якобы невыполнимости и географической ограниченности новых стратегических решений в рамках «ОПЕК+» видятся не вполне ответственными. Как полагает известный экономист Михаил Хазин, Россия входит в период экономической «болтанки», способный продлиться несколько лет, и в течение которого доля, получаемая прежде за счёт экспорта энергетических и иных ресурсов, будет резко сокращаться. По его мнению, наблюдаемый «спад нефтяных цен, который мы видели,… скорее всего – на вечные времена».

Переговоры необходимо продолжать несмотря на то, что их скорый позитивный исход в условиях значительного превышения спроса над предложением далеко не предрешён. Как прогнозирует один из специалистов американского Совета по международным отношениям Коннор Сазерленд, основной «нерв» предстоящих нефтяных баталий – энергетическое противоборство между Вашингтоном и Эр-Риядом: «Чтобы гарантировать энергетическую и экономическую безопасность Америки, а также сохранить повестку Соединенных Штатов в области национальной безопасности, влиятельные политики должны с осторожностью относиться к Саудовской Аравии – ненадёжному партнёру во главе с наследным принцем с сомнительным послужным списком». Для этого, наступая на горло собственной песне, следовало бы наладить дипломатические контакты с президентом Венесуэлы Николасом Мадуро и президентом Ирана Хасаном Рухани. Для того, чтобы подойти к очередному раунду намечающейся игры с более сильных позиций, российской стороне следовало бы «уже вчера» подумать об элементарных вещах. К примеру, главный редактор портала «Геоэнергетика» Борис Марцинкевич напоминает о том, что

«Россия является не только крупным производителем нефти, но и её крупным потребителем. Страны, потребляющие нефть в больших объемах, тоже имеют собственную организацию, своеобразный «антиОПЕК» – Международное Энергетическое Агентство, МЭА. МЭА для стран, входящих в его состав, ещё в прошлом веке выдало простую рекомендацию – организовать на своей территории хранилища нефти, которые позволили бы каждой из них продержаться без поступления нефти в течение 90 дней.

Следовательно, применив этот подход, для собственной энергетической безопасности и обеспеченности Россия должна была бы организовать государственный резерв общей емкостью около 600 млн баррелей нефти. В этом случае наши отечественные компании имели бы свободу манёвра практически на два месяца и могли заниматься организационными вопросами по снижению объемов добычи значительно спокойнее и планомернее».

Как пишет далее Б. Марцинкевич, «любой энергетический ресурс имеет две составляющие – экономическую и ту, что связана с такими важнейшими понятиями, как энергетическая безопасность и энергетическая обеспеченность». Это особенно важно подчеркнуть, ибо пользуясь антироссийскими санкциями, наши западные партнёры вполне в состоянии «остановить в России производство качественного топлива… – достаточно запрета на поставки катализаторов. Результат вполне очевиден – упадёт загрузка производственных мощностей НПЗ, что автоматически снизит внутреннее потребление нефти в России и нефтедобывающие компании вынуждены будут снижать объемы добычи без всяких соглашений с ОПЕК+». Нельзя сказать, что в этом направлении ничего не делается, однако – в полном соответствии с противоречащей здравому смыслу либеральной доктриной в экономической политике. В результате чего «энергетическая безопасность и энергетическая безопасность по-прежнему в зоне риска».

Вопросы формирования и наполнения де-факто отсутствующего стратегического резерва нефти в РФ периодически обсуждались в предшествующие годы, однако воз и ныне там. Такие, причем крупные резервы, обеспечивающие сейчас свободу манёвра, имеются не только у США (более 700 млн. барр.), но также у Китая, Германии, Франции, ЮАР, у экспортирующей нефть Норвегии, у многих других стран. «Запасы [российских] НПЗ очень невелики и обеспечивают где-то 2-3 дня работы. Консервировать скважины не так эффективно, технологически извлечь нефть из соляного хранилища гораздо проще, – говорил в 2012 году первый проректор по стратегическому развитию института имени Губкина Михаил Силин. – Рентабельность стратегического резерва может быть нулевой или слегка отрицательной. Экспорт здесь не главное, во главу угла надо ставить безопасность национальной экономики. Такой запас нефти в этом схож с золотовалютными резервами – это высоколиквидная часть нашего благосостояния» [выделено нами – авт.].

Тогда всё увязло в межведомственных согласованиях, однако нерешение вопроса вовсе не означает его «рассасывания», скорее наоборот. Как представляется, погоня за краткосрочной коммерческой прибылью и расчёт на «авось» рано или поздно, но непременно оборачивается несоизмеримыми потерями, причём отнюдь не только экономическими. Как пишет Б. Марцинкевич и соглашаются другие эксперты, «снижение объема добычи на 2,5 млн. баррелей в сутки для российских нефтекомпаний – технологически чрезвычайно непростая задача, поскольку у нас хватает скважин, находящихся на заключительном этапе эксплуатации, их остановить можно только один раз и навсегда». И в нынешней ситуации, которую всё чаще именуют «идеальным штормом», это может быть особенно неприятно.

* * *

Перепроизводство «черного золота» в условиях долговременного падения спроса на энергетическое сырьё диктует необходимость продолжения переговоров. Призрак «энергетической независимости» США, похоже, рассеивается как дым, и «великой Америке» придётся научиться жить в мире, где цена на нефть регулируется на основе совместно согласованных квот на добычу и экспорт. В любом случае, договариваться придется всем – на основе компромиссов, без выискивания выигравших и проигравших, с выводами на будущее…

Андрей Арешев, Алексей Балиев